本文共1017字

儘管美通膨數據高於預期,但市場認為整體通膨緩步降溫趨勢並未改變,今年美聯準會啟動降息循環仍可期。中國信託投信指出,「對的時間選對的工具」才能事半功倍,5月22日開募的「中國信託高評級策略收益債券基金」有別市場上的高評級債基金,70%鎖定信評A級以上債券,無異於站在債券金字塔頂端用策略迎收益,再搭配增益策略布局「明日之星(為非投資等級債)、可轉債」,有機會爭取到超額報酬。

聯準會降息時程不斷延後,甚至市場還傳出今年恐升息的聲音,為何現在還是進場投資級債好時點?中國信託高評級策略收益債券基金經理人房旼點出,有三大理由:第一是聯準會「升息」機率很低,目前市場共識的情境仍會是降息趨勢,最有可能在2024年9月啟動降息、7月也有5成機率、6月降息機率低,因此6月進場後不僅可望賺債息,未來還有機會賺到降息帶來的資本利得。

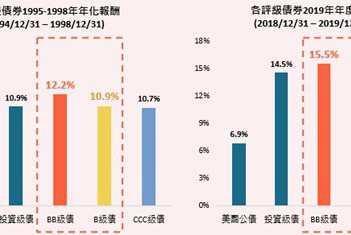

房旼進一步分析,就過去經驗來看,降息循環下「債券」表現優於各類資產。觀察在2001年、2007年、2019年三次降息循環中,債券表現都明顯優於其他類資產,包括全球股市、新興股市、大宗商品。

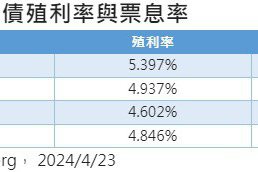

第二大理由,債券殖利率位處相對高位,截至2024年4月15日,美債十年期的殖利率達4.72%,高於十年平均2.9%;全球綜合債券殖利率高達3.97%,也高於十年平均1.93%;全球公司債殖利率更高達5.69%、高於十年平均3.48%。高債息將提供債券很好的下檔保護。

第三大理由,在現階段高利環境下,非投資級債的違約率攀升,高評級債相對安全形成屏障。房旼強調,中國信託高評級策略收益債券基金有七成布局在高評級債券,也就是A-以上的債券,據穆迪統計1981年至2022年,高評級債券的平均違約率約在0%至0.05%,而BBB級達0.17%,都較BB級的0.89%、CCC-C級的9.09%來得低。

房旼強調,主動基金的好處就是會靈活配置、不會一成不變,當降息時會拉長存續期、升息時會縮短存續期避開利率風險,現階段基金主要配置在以美國為主要成熟國家、避開新興市場,美國比重高達近八成主要是美國債市夠深、夠廣,較多選擇,若未來歐洲率先降息的話也會考慮拉高比重。

此外,該檔基金也會有30%投資在BBB級債、非投等債(即明日之星債)、可轉債,爭取拉高收益的機會。房旼指出,明日之星債(為非投資等級債)主要會鎖定體質佳、信評可望調升至投資等級債的非投等債,而可轉債目前收益雖然不高,但當轉為股時就有股票般的收益,成長性強,是適合作衛星增益的利器。

※ 歡迎用「轉貼」或「分享」的方式轉傳文章連結;未經授權,請勿複製轉貼文章內容

留言