本文共718字

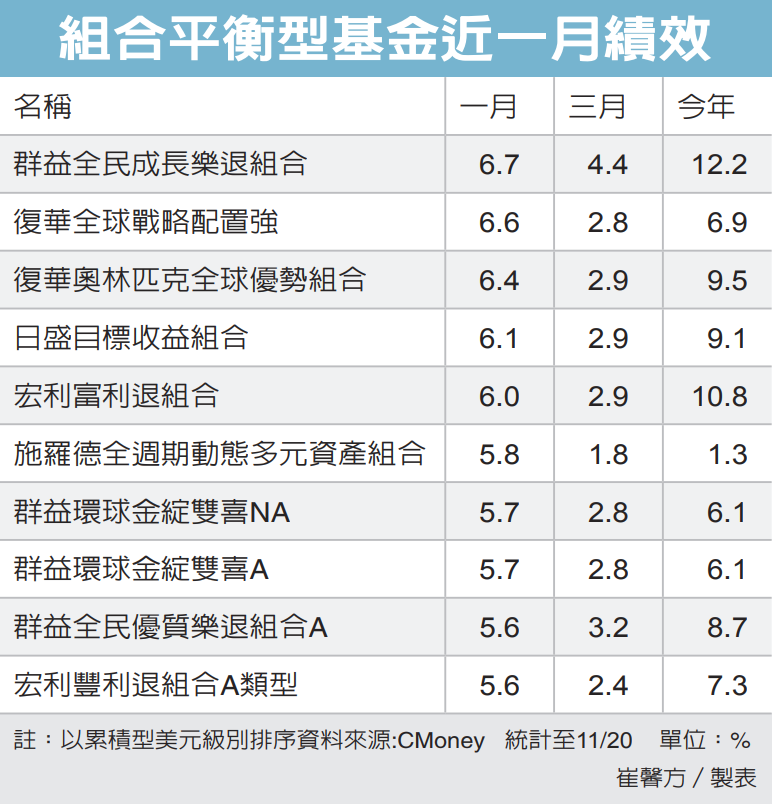

2023年11月至今,全球風險資產全面走升,2024年隨降息啟動,金融市場可望迎來資金行情。法人建議,投資人可股票債券平衡型基金來配置資產,順應景氣位階及市場環境,靈活調整各資產類別最適比重,可免去挑選股票或債券及進場時機的煩惱。

新光美國豐收基金投資團隊表示,根據去年12月FOMC會議公布的最新經濟預估,聯準會上修2023年GDP、小幅下修2024年GDP,而2023、2024年失業率預估則分別維持在3.8%、4.1%不變,且還下修2023至2025三年的PCE和核心PCE通膨預估,顯示美國經濟可望維持溫和成長。

元大全球優質龍頭平衡基金研究團隊指出,歷史經驗顯示,在「維持」高利率到正式降息這段期間,股市並不會率先反映經濟基本面陷入衰退疑慮,而會持續反映利率持平與企業獲利上修所帶動的行情。

而債券則將受惠於利率風險降低,一改過去美國暴力升息階段的高波動,重拾固定收益避險性質。

另外,觀察美國20+年公債指數表現,在2006年、2018年最後一次升息至首次降息間,都上漲11%左右;至於2007年、2019年首次降息至最後一次降息期間,則分別上漲42%及26%,凸顯在美國基準利率轉折時期,股債配置的重要性。

復華全球平衡基金經理人許育誌也表示,著眼美國聯準會升息循環結束及可能降息、經濟軟著陸及企業獲利動能提升,基金持股水位中性偏多。

前十大持有標的以美股及台股趨勢科技成長題材為主,搭配兩成的債券,掌握股債雙多投資契機。

展望後市,國泰全球多重收益平衡基金經理人陳智傑表示,對資產配置維持中性看法,由於通膨持續下降且聯準會有望在今年預防性降息,在經濟軟著陸的預期下,對於小型股由低配轉向中性,主要由下而上的在個股上尋找超額報酬的機會。

※ 歡迎用「轉貼」或「分享」的方式轉傳文章連結;未經授權,請勿複製轉貼文章內容

留言