本文共840字

美國通膨放緩,市場預期7月可能是今年最後一次升息,受升息尾聲預期帶動,債券價格反彈,元大投資級公司債(00720B)7月18日除息0.48元,換算年化配息率5.5%,11個交易日隨即完成填息。

隨美國升息腳步漸近終點,債券價格進入築底階段,00720B為季配型債券 ETF,分別已於4月、7月兩次除息,其年化殖利率5.8%、5.5%,且近期均完成填息,元大投信表示,相對於股利會隨企業營運狀況而有變化,債券 ETF 領的是債息,只要發債國家或是企業不違約,都會每期固定支付債息,提供不同於高股息ETF 的領息選擇。

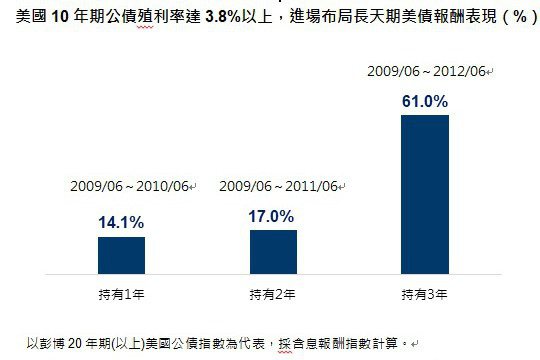

從債券ETF 填息表現來看,債券價格修正已進入築底階段,依過往經驗,升息尾聲是進場布局債券好時機,以美國投資等級債為例,其停止升息後1年報酬率達16.67%、2年更達28.72%,投資人可於聯準會停止升息前把握買進債券 ETF 機會。

緊接著國內首檔且投資人數最多、規模最大的美債ETF-元大美債20年(00679B),8月也將接力除息。00679B近4季單季年化配息率最高來到約4.3%,最近一次則約為3.7%,平均約為3.8%*,其追蹤標的 ICE 美國政府20+年期債券指數,目前殖利率為4.1%。

現階段市場預測7月 FOMC 會議將是最後一次升息,若後續經濟數據牽動美債殖利率上揚,將再次帶來買點。目前 ICE 美國政府20+年期債券指數成分債平均存續期間17年計算,當美國20年期公債殖利率下降1%,指數將上漲約17%,對投資人來說是可進場布局的時間點。

偏好每季領穩定現金流的投資人,也可以透過債券 ETF 進行配置,例如元大投資級公司債(00720B)、元大美債20年(00679B)、元大AAA至A公司債(00751B)皆為季配商品組合,且除息時間分開,同時佈局三檔,還能月月穩定領債息。

提醒投資人參加 ETF 配息時,應留意配息率是否與追蹤指數息率差異太大,參加配息時也要留意基金配息率不代表報酬率,配息金額會自 ETF 淨值扣除,宜一併留意淨值之變動。

※ 歡迎用「轉貼」或「分享」的方式轉傳文章連結;未經授權,請勿複製轉貼文章內容

留言