本文共730字

今年9月美國 FOMC 會議結束後,聯準會對美國經濟呈軟著陸預期大增,對利率政策更傾向維持一段高利息時期,降息的時程延後。美國國債市場也針對降息預期的後延,進行了一連串的調整,美公債殖利率彈升,長天期債券承受價格調整壓力,對利率變動較不敏感的短天期美債成為資金避險轉進的標的。

新光美債1-3 ETF 經理人簡伯容表示,第四季起,全球金融市場受到利率政策影響減緩,不過聯準會認為美國勞動市場仍然過熱,將透過較晚降息來冷卻經濟與抑制通膨,未來維持高利率時間將較長且較久,美國公債殖利率不會立刻下降,期待中長天期美債的資本利得短期不易實現。而短天期公債殖利率與長天期公債殖利率呈現倒掛情況下,反而成為資金停泊的避風港。

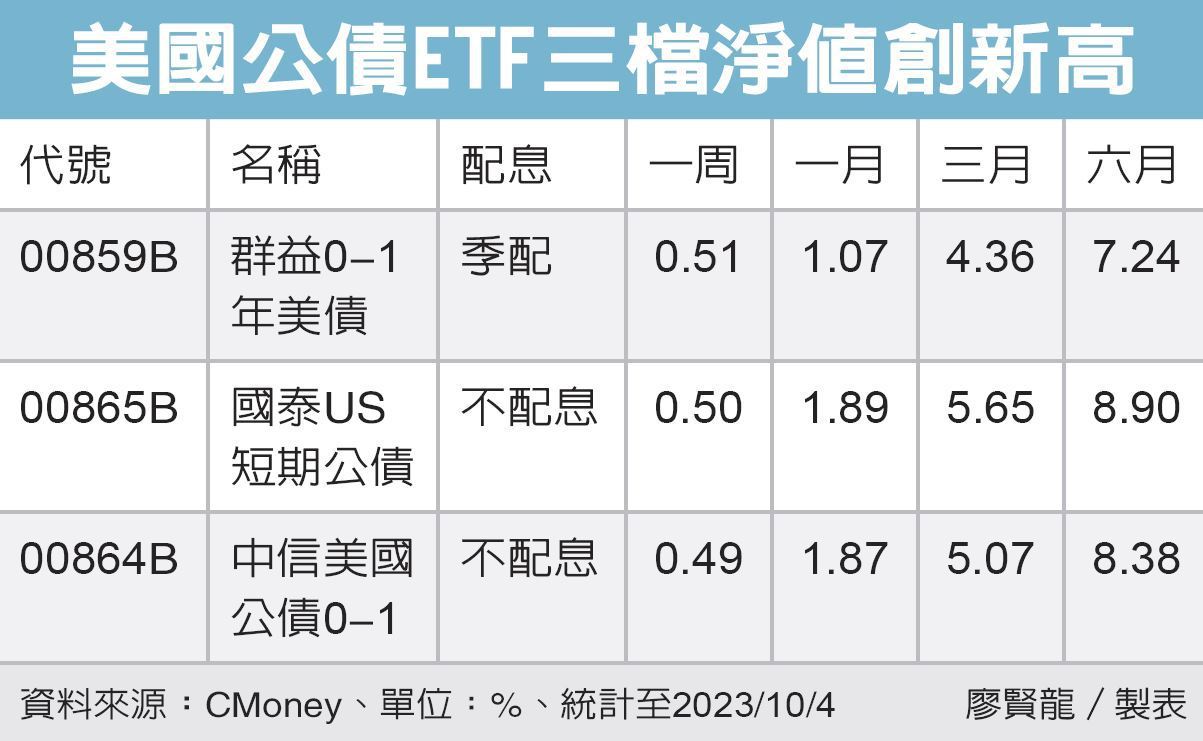

簡伯容指出,國內投信發行的短天期美債 ETF,近似於採新台幣投資美元貨幣基金,今年下半年以來,美元兑新台幣匯率走強,帶動短天期美債 ETF 績效跟著上揚。同時,目前短天期美債ETF到期殖利率均突破5%以上,在高殖利率、低利率敏感性兩大優勢下,加上市場預估未來美元仍維持強勁態勢,投資者對於短天期美債ETF的關注度持續加溫。

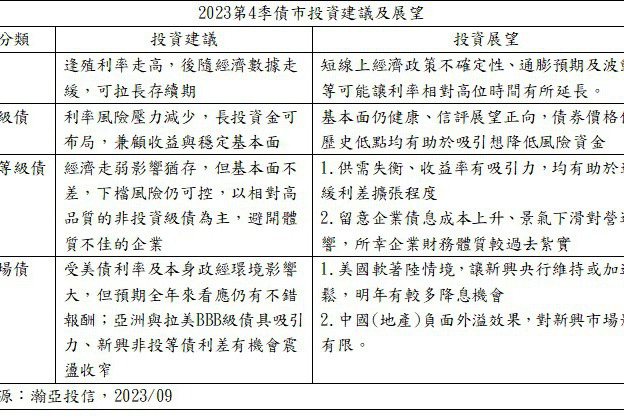

在美國貨幣政策未明確走向降息前,未來美國長期殖利率較難出現大幅向下調整。在降低投資組合波動下,建議投資人可以採長、短天期的不同美債 ETF 作靈活配置,將短天期美債ETF與全球投資等級電信債 ETF 進行不同比例搭配,選擇在明年美降息前,先配置較高比例短天期美債 ETF,可享受票息率3.2%以上的收益空間,以及較低的投資組合波動度。

隨時序進入2024年,等到聯準會啟動降息後,再增持轉入長天期美公債ETF或是投資等級債,如全球電信債ETF,以追求降息後的潛在資本利得報酬,作為進可攻、退可守的債券靈活配置,息利雙收值得期待。

※ 歡迎用「轉貼」或「分享」的方式轉傳文章連結;未經授權,請勿複製轉貼文章內容

留言