本文共893字

美聯準會(Fed)在11月會議上再度暫停升息,符合市場預期。Fed 主席鮑爾指出當前通膨水平依然過高,但歷經連續兩次暫停升息後,市場偏樂觀解讀後續政策方向。法人建議,投資人不妨把握時機,趁勢透過具有雙位數反彈幅度的長天期投等債 ETF 來掌握行情。

群益投信表示,隨著升息循環來到尾聲,後續即使聯準會再升息,幅度也有限,且現階段來看,也以暫停升息機率高,緩解市場對於利率持續走高的疑慮,債市將迎來轉機。

觀察自2000年來三次的聯準會暫停升息經驗,期間債市展現反彈行情,且長天期投等債不僅都有雙位數的反彈幅度,各期間表現也幾乎都勝過股市,三次經驗的平均報酬率來看,長天期投等債為12.5%,S&P500指數、泛歐600指數以及 MSCI 世界指數則分別為10.1%、6.2%與8.9%。

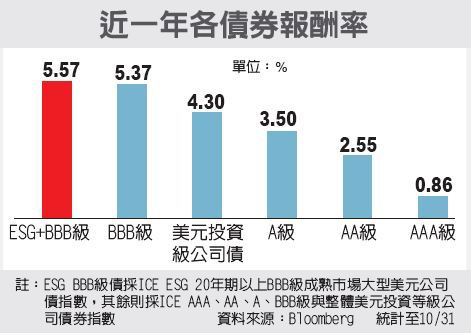

群益投信建議投資人不妨把握時機,可以趁勢透過長天期投等債 ETF 來掌握行情,其中長天期的 ESG BBB 級投等債 ETF 在收益水準上又更具優勢,且納入 ESG 選債機制也更符合當今全球永續投資潮流與資金布局方向,有助投資人既掌握暫停升息下債市反彈行情,也能兼顧收益與趨勢主題投資,一舉數得。

群益 ESG 投等債20+ETF(00937B)經理人曾盈甄也表示,投資級債因信用評級高,其中一大特色就是違約率極低,根據S&P Global Ratings的數據顯示,自1981年以來,投資等級債的平均違約率只有0.08%,並且現階段在息收上也具有吸引力,可望持續吸引訴求穩健收益布局的資金配置,現階段納入投資組合有助兼顧收益以及暫停升息下的反彈行情。

台新靈活入息債券基金經理人李怡慧指出,指出,目前美國各天期投資等級債的殖利率都在5%以上,是2008年金融海嘯後的最高點,無論是投資級債還是非投等級債,在當前收益空間,都明顯優於過去十年的水準,目前的債券投資機會相當難得。

不過,隨著聯準會升息到尾聲,考量企業獲利趨緩,景氣朝向高峰期後趨緩,預計經濟將進一步趨緩,另一方面,美國10年期公債殖利率創2007年金融海嘯以來的最高水準,使市場對於非投資級債券違約率的疑慮升高,高評級投資等級債券後市相對具優勢。

※ 歡迎用「轉貼」或「分享」的方式轉傳文章連結;未經授權,請勿複製轉貼文章內容

留言