本文共914字

美國公布3月消費者通膨率由上月3.2%升至3.5%;核心通膨維持於3.8%,均高於市場預期。根據芝商所FedWatch數據顯示聯準會首次降息時點延至9月,年內僅會降息二次,推升美國各債券殖利率彈升,美國高評級綜合債指數(包含美國公債、公司債和抵押債)殖利率自4/8重登5%後,於4/10收在5.19%。

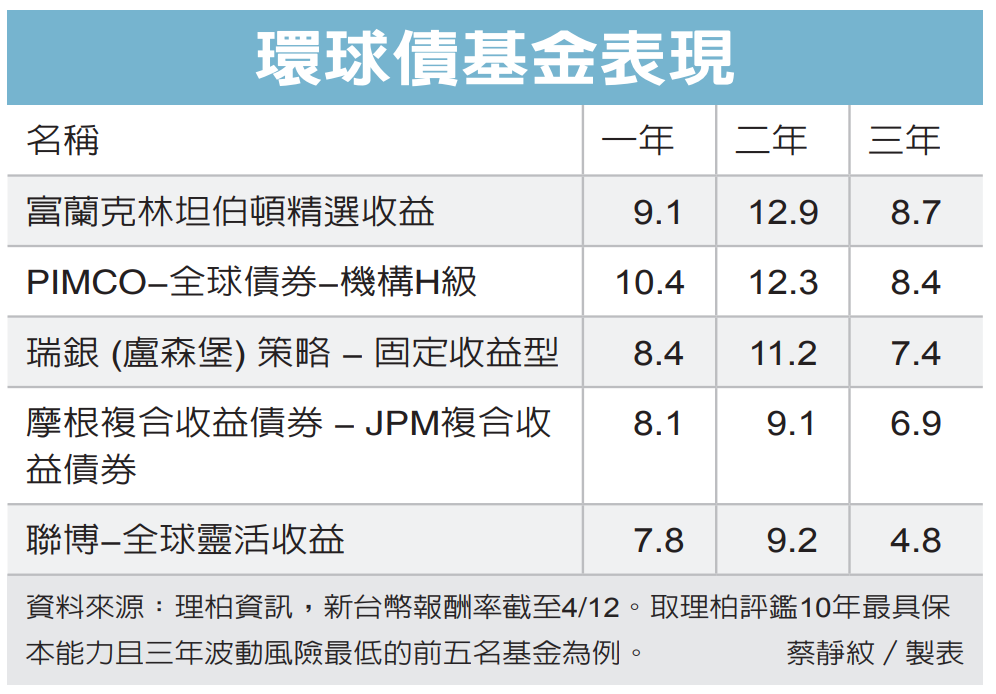

富蘭克林證券投顧表示,市場調整對聯準會降息過度期待的情境在過去一年已發生過幾次,採取中天期持債的中性利率曝險策略乃順應債市震盪的良方。隨著債市修正後,高評級綜合債殖利率再登5%之收益機會來臨,而且歷史經驗顯示債市行情於降息前即可啟動,現階段乃藉由精選收益複合債網羅各債市機會的良機。

一、趁機:趁美國高評級綜合債殖利率重登5%的機會

回溯最近兩年美國高評級綜合債指數到期殖利率於2022/10/14、2023/7/6開始登上5%以上的波段,由這兩日結算至2024/4/8殖利率重返5%的指數含息報酬分別為6.99%、2.69%,顯示就算在投資首日、結算日的市場殖利率相近,然而債息收益仍持續在累積。且假若殖利率未來自高檔下滑時,更有資本利得空間可期待。

二、良機:債市行情不必於等到降息才開始

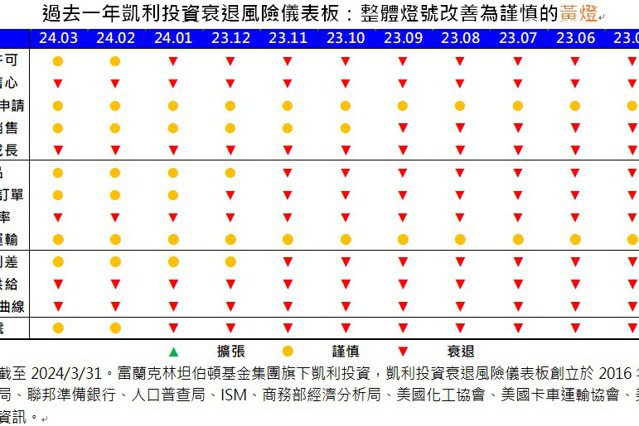

由聯準會1989年以來五次的貨幣政策調整經驗*,美國綜合債自停止升息日之後24個月報酬率平均為19.69%。而自停止升息到降息首日平均歷時8個月,這段期間之債市平均上漲8.94%,顯示行情於降息前即已啟動。富蘭克林證券投顧表示,儘管這波聯準會停止升息後,債市隨著投資人對降息時程的預期調整而起伏,然而朝向降息的趨勢明朗,投資人宜把握降息前債市震盪時的進場機會。

再者,過去五次聯準會降息時期,美國史坦普500指數於前兩次期間上漲、但最近三次期間下跌,反觀複合債指數卻是五次均上漲。顯示聯準會降息並不全然是股市的利多,高品質債應可再扮演平衡股票於高檔震盪的利器。

富蘭克林坦伯頓精選收益基金經理人桑娜.德賽表示,美國通膨不易快速達標,然而考量利率長時期維持在高點對經濟的負面衝擊,聯準會下半年應會開始降息,此時採取不短不長之中天期債的利率曝險策略,可保留後續市場若有過度反應時的調整空間。隨著債券債息收益墊高,更適合做為防禦風險性資產震盪的配置。

※ 歡迎用「轉貼」或「分享」的方式轉傳文章連結;未經授權,請勿複製轉貼文章內容

留言