本文共663字

考量貿然降息會導致物價失控,對降息次數與時間點轉趨謹慎的聯準會官員增多,降息路徑再次撲朔迷離。法人表示,雖然降息大方向不變,但利率下行非一帆風順,過度押注降息紅利恐怕會打亂收益型投資人的現金流規劃,在降息前的最終循環,投資人可透過美國非投資等級債掌握現金流。

凱基美國優選收益非投資等級債券ETF(00945B)預定基金經理人鄭翰紘表示,回顧過去五次聯準會降息經驗,降息幅度較為顯著的1989年、科技泡沫、金融海嘯前夕與COVID-19期間,美國10年期公債殖利率在暫停升息後24個月有較明顯回落,但在採取預防性降息的1995至1996年,美國10年期公債殖利率不降反升。此次聯準會也偏向預防性降息,自去年7月暫停升息至今,10年期公債殖利率僅微幅下降0.05%,後續公債殖利率走勢或可參考前次預防性降息。

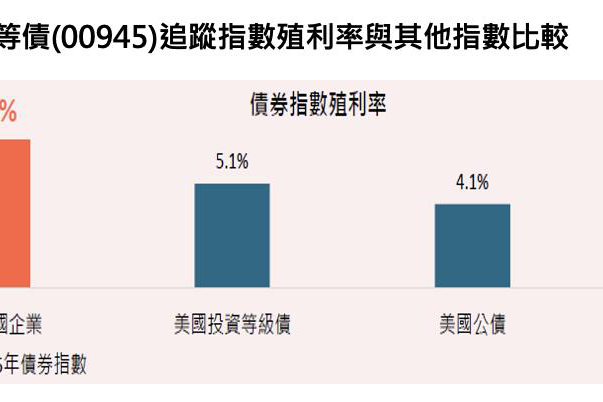

鄭翰紘表示,當10年期公債殖利率下滑不如預期,正是美國非投資等級債的布局良機。回測2001年來,當10年期公債殖利率上升或微幅下降時進場投資,一年後的報酬表現,美國非投等債會優於美國公債及美國投資級公司債,鄭翰紘表示,主因非投資級公司債具信用利差且存續期間較短,報酬表現受利率變動影響程度會比公債來得低;投資債券時若能適度承擔信用風險,報酬反而有望更加穩健。

回顧歷史經驗,也得到相同應證。1995年預防性降息一年後,非投資等級債報酬達33.3%;2006年金融海嘯後一年,非投等債報酬達15.2%;2018年COVID-19後一年,非投等債報酬達15.9%,顯見聯準會升息喊停後一年,非投資等級債券幾乎都可繳出兩位數報酬。

※ 歡迎用「轉貼」或「分享」的方式轉傳文章連結;未經授權,請勿複製轉貼文章內容

留言