本文共1685字

美國通膨數據出爐,下滑幅度遠高於市場預期,投資人預期聯準會升息已接近尾聲,股債齊揚。綜合彭博資訊等外電新聞援引十一月份美銀美林經理人調查報告顯示,近八成認為聯準會此波升息已到頂,遠高於上個月的六成,並看好短率將下滑,認為經濟將硬著陸的經理人由30%下滑至21%,現金部位自5.3%下降至4.7%,有74%經理人看好經濟軟著陸或不著陸。

本月份的經理人調查中的一個重大變化並非在總體經濟的前景上,而是對通膨、利率和殖利率下滑的信心提高,高達八成的經理人看好通膨下滑,雖然多數經理人認為經濟不會硬著陸,仍有淨57%與淨36%經理人預期經濟與企業獲利將轉弱,使得高品質標的獲得青睞,淨37%經理人看好高評等債表現將優於非投資等級債,而偏好高股息股票的經理人大幅增加至48%,偏好小型股的經理人也增加12%。此外,有高達65%的經理人認為明年美元將走弱。

本月份經理人樂觀看待市場,資金轉入債市與科技股,惟更看好債券,對債券的配置大幅提升至淨19%加碼,是自2009年3月以來最高,且54%的經理人認為明年債券的表現將居冠,遠高於股票的29%。對於股票亦從淨4%減碼攀升至淨2%的加碼,是自2022年4月以來首次轉為加碼。其中經理人對美股,從淨6%加碼上升至淨11%加碼,對歐股則持續看淡,下滑4%至淨23%減碼,創下2022年11月以來的新低;對日股的看好度也持續增溫,本月份達淨23%經理人加碼日股,為2018年3月以來最高。此外,資金仍持續轉出新興市場,從淨3%減碼降至淨4%減碼,創2022年11月以來最低。就產業別而言,經理人本月份主要加碼科技、通訊與民生消費品,淨加碼程度最高分別為醫療、科技與通訊。

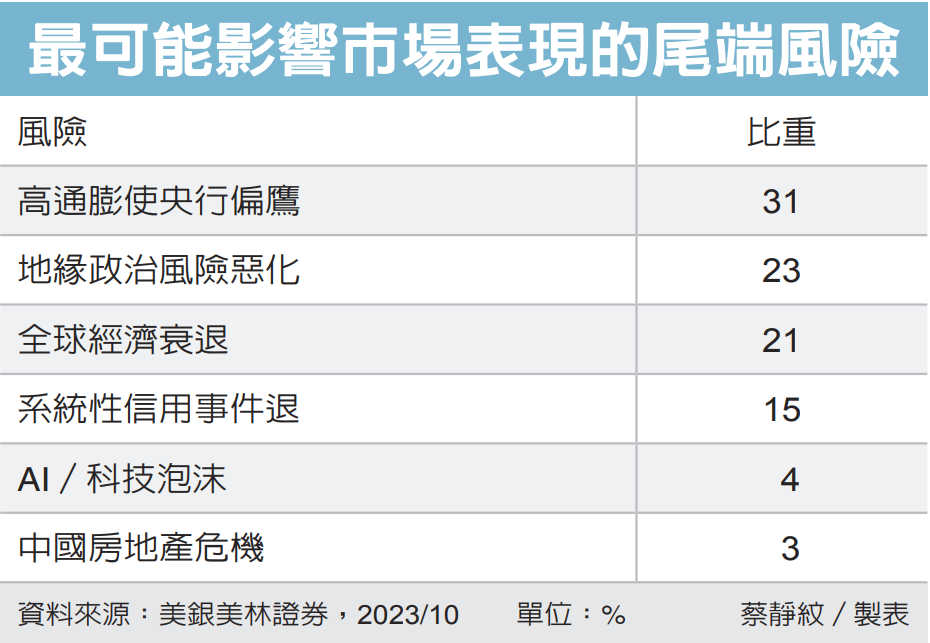

就風險面而言,本月地緣政治風險擠下高通膨使央行偏鷹成為經理人最關注的尾端風險,而全球經濟衰退、系統性信用事件、AI科技泡沫與中國房地產危機依次緊接在後,而美歐商業不動產市場風險在本月仍為最可能造成系統性信用風險的事件,美國影子銀行風險則擠下中國房地產危機位居第二。就交易面而言,做多大型科技股仍為最擁擠交易,其次為放空中國股票與做多美國公債。

富蘭克林證券投顧認為,本次通膨下滑幅度雖高於預期,使投資人認為聯準會已完成升息周期,但主席鮑爾近期仍重申未來將持續「謹慎」行事,也對於目前的利率水準是否夠高且足以打壓通膨至目標水平並沒有信心,如有需要,將會再次升息,而部分聯準會官員則認為高漲的殖利率已起到緊縮市場的作用,鷹鴿交錯之餘,投資人不妨多布局各類債市,透過精選收益複合債或者股債兼備的美國穩定月收益多元資產型基金,廣納股債等各類資產機會,也同時能降低投資組合波動風險;股市則建議採分批加碼或大額定期定額策略介入,看好AI科技股票、全球氣候變遷主題型股票及亞洲股市(亞洲小型股/印度/日本股市)三大長線主流。

富蘭克林坦伯頓穩定月收益基金經理人愛德華.波克認為,隨利率環境回歸金融海嘯前、甚至是2000年以前的舊常態,不僅拉高了固定收益資產的收益水準,也拓寬了投資機會,這是更有利於收益投資者的環境。因此,現階段採取債優於股的策略,掌握優質收益機會,並秉持價值選股策略尋找可趁之機,基金聚焦品質與收益兼具的投資級債與高股利股,多元分散布局在市場震盪環境更能凸顯自然避險的效果。

富蘭克林坦伯頓精選收益基金經理人桑娜.德賽表示投資人應該準備好利率回到舊常態的水準,也就是回到金融海嘯前或疫情前沒有量化寬鬆的過去。此外,美國債務負擔持續累積又會加重預算赤字,亦將推升中至長期的公債殖利率,在這段調整的過程,將導致金融市場的波動加劇。目前配置上相較於過往有最高水準的高品債部位,為最顧及下檔風險時期,而且也想把握投資級債殖利率位處近16年來最高的收益機會。

富蘭克林坦伯頓全球氣候變遷基金經理人克雷格·卡麥隆認為,現在正處於『氣候變遷投資主題』的關鍵時刻,不同於過往氣候變遷投資多集中在替代能源、電動車等單一產業,隨著『排碳有價可循』的時代來臨,全球各行各業都將面臨減碳、轉型,適者生存、不適者淘汰的挑戰,看好各產業中已做好轉型準備並能提供低碳產品或服務的企業將成為未來的市場贏家。

※ 歡迎用「轉貼」或「分享」的方式轉傳文章連結;未經授權,請勿複製轉貼文章內容

留言