本文共754字

美國持續釋出的數據顯示通膨仍較預期為高,不過也提高經濟軟著陸的希望,債市資金走向分歧。根據美銀引述EPFR統計顯示,過去一周投資級與新興市場債券基金迎來資金淨流入;若從2024年初統計至今來看,包括投資級與非投資級債券基金皆為資金淨流入,新興市場債券基金則為淨流出狀態。

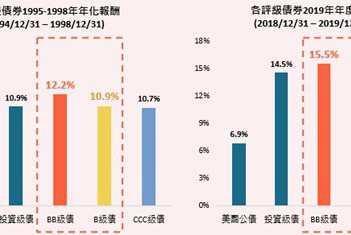

觀察全球主要債券資產,安聯美國短年期非投資等級債券基金經理人謝佳伶表示,從2024年初至今,除美國10年期公債與投資級債指數外,多數債券指數走揚,其中又以非投資級債表現較佳,包括全球、歐美與新興市場非投資級債從年初至今有1-3%不等漲幅;從殖利率來看,截至3月底止,新興市場非投資級債近期殖利率來到8%,其餘如美國與全球非投資級債也都有7%以上水準,為債市中殖利率相對較佳者。

謝佳伶表示,市場今年以來持續修正對聯準會降息幅度的期待。對聯準會來說,包括薪資、就業與消費等數據應為今年的重點觀察指標,故也應持續留意相關數據。不過因美國年底總統大選在即,在政策上仍有機會以包括降息、放緩縮減資產負債表等作為對經濟與股匯市帶來利多。

謝佳伶表示,若進入降息,殖利率曲線應會轉趨陡峭,不過10年期債券利率易受包括市場情緒、經濟數據、避險需求、交易需求與通膨預期和發債等因素影響,波動較大不易掌握、較適合做為交易部位,短天期利率相較之下則主要跟隨聯準會的利率變動、穩定性相對較高。

謝佳伶表示,隨著當前殖利率仍在相對高點,且市場受各式因子牽動不時出現波動,此時債券投資仍應以收益率為主要報酬來源,同時降低波動,而短年期債券因存續期較短,有望降低受到市場利率變化帶來的風險與波動;與此同時,投資時若可藉由紮實的基本面與信用分析,加上聚焦大型且次級市場流通佳的美國發行非投資級債,便有望降低利率、信用與流動性風險,在追求收益報酬的同時也致力於資本保護的目標。

※ 歡迎用「轉貼」或「分享」的方式轉傳文章連結;未經授權,請勿複製轉貼文章內容

留言