本文共983字

信評機構惠譽月初調降美債3A 信評至AA+,加上30年期美債標售需求疲弱,10年期美債殖利率彈升至4.2%高點,國泰20年美債ETF(00687B)價格亦同步回檔至8月15日的31.52元,帶動其上周日均成交量破2.2萬張,更連三天登債券ETF成交金額冠軍,顯見投資人紛紛逢低加碼布局。

國泰20年美債ETF基金經理人江宇騰表示,這次美債降評理由較2011年時更為溫和,且美國經濟仍處於復甦期,預計影響較為和緩,美國公債仍被視為全世界最安全、甚至無風險的投資之一。回顧過往,降評後美國長天期公債持續走揚,且降評後兩個月有高達2成的漲幅,加上通膨已穩步回落,再升息空間已然不大,此時債券價格回檔反而提供進場布局機會。

7月聯準會決議升息1碼,聯邦資金利率目標區間升高至5.25%至5.5%區間,對於停止升息的時點,江宇騰表示,過往在停止升息前大致會出現2大情境:一、經濟急遽惡化改變Fed政策規劃;二、通膨及經濟前景合於Fed預期。若以近期經濟數據觀察,美國7月CPI年增率及核心CPI年增率分別為3.2%及4.7%,均優於市場預期。且密西根大學8月公布的預期通膨率也持續滑落,短期通膨預期下滑至3.3%,低於上個月的3.4%;中長期通膨預期下滑至2.9%,同樣低於上個月的3%,顯示通膨壓力觸頂回落趨勢可期。

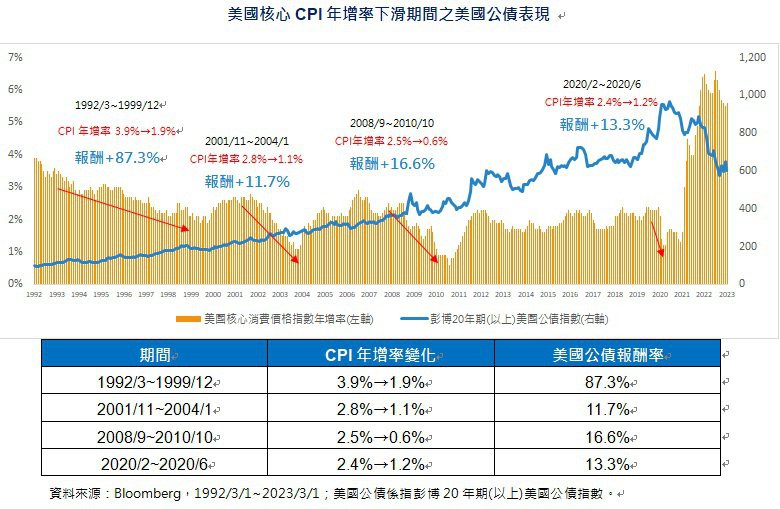

通膨水準是影響美債吸引力的關鍵,分析美國核心CPI和美國公債指數走勢,兩者呈現一定程度負相關,當核心CPI年增率下滑時,債券價格有望上漲。觀察過去30年核心CPI滑落的四大區段,長天期美國公債在期間內皆為正報酬,如1992年3月至1999年12月,核心CPI年增率自3.9%降至1.9%,美國公債報酬率高達87.3%;最近一次2020年2月至2020年6月,核心CPI年增率從2.4%降為1.2%,報酬率亦有13.3%。

今年AI多頭行情領漲全球股市,但高利率環境持續壟罩全球經濟,江宇騰建議投資人可一邊聚焦積極成長標的,同時將安全收益標的如長天期美國公債、投資等級債納入投資組合,如國泰20年美債ETF聚焦投資穆迪信評Aaa最高等級的美國公債,風險低、收益穩健,加上進入降息循環後,有較大資本利得空間可期待。但江宇騰也提醒,投資債券ETF時要注意「溢價」情況,一般ETF的折溢價在1%以內尚為合理範圍,若在過高溢價時進場,不僅承擔買貴風險,還可能賠掉大半債息。

※ 歡迎用「轉貼」或「分享」的方式轉傳文章連結;未經授權,請勿複製轉貼文章內容

留言