本文共746字

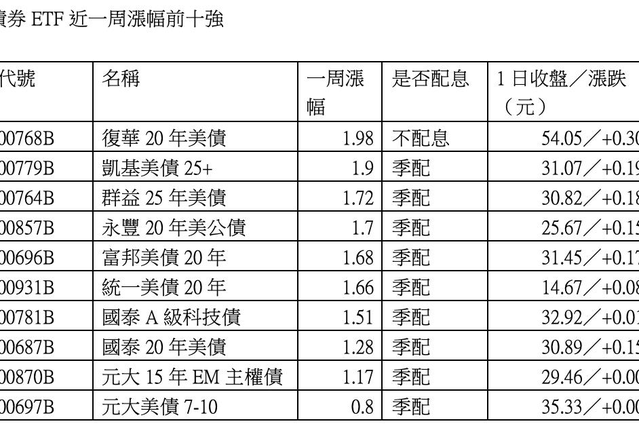

投資人對於今(2024)年啟動降息抱持信心,市場資金大舉湧入債市,尤其最直接受惠降息的美國長天期公債ETF,今年以來規模成長達686.06億元。目前在台掛牌的20年期以上的美公債ETF共有九檔,其中就有四檔今年以來規模增幅超過三成。

以今年來成長幅度觀察,永豐20年美公債ETF(00857B)增長45.84%最多,其次是統一美債20年ETF規模成長36.09%。位居第三的國泰20年美債ETF增幅為33.63%。

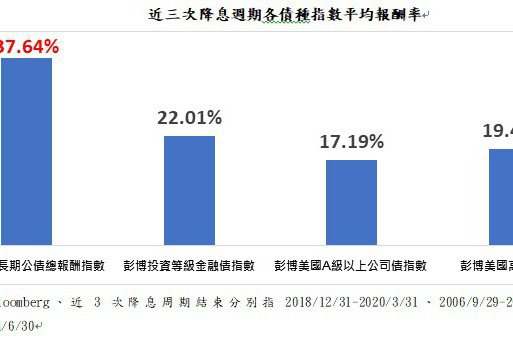

從2022年升息循環開始,首當其衝的就是存續期間較長的長天期債券,率先反應下跌,如今利率政策將走向降息循環,首先受惠的同樣也是利率敏感度較高的長天期債券,後續資本利得漲幅空間也愈大。

永豐20年美公債ETF經理人周彥名表示,雖然目前債券殖利率已從去年10月高點下滑,帶動債券ETF一波漲勢,但是依照過去經驗來看,距離利率的歷史低點以及美國公債價格的前高點,還有將近八至九成的上漲空間。除此之外,由於美國公債近乎是無風險資產,在面臨經濟逆風時,相對能夠避免債券的違約風險。

市場投資人存債熱潮持續,儘管短期通膨頑強、降息時機可能延後,債市仍持續吸引資金流入。靜待今年晚些,正式啟動降息循環,有望享息收兼顧價差,建議投資人不妨透過長天期美公債ETF來參與債市機會。

展望2024年,凱基投信表示,研判景氣仍具韌性,深度衰退機率低,因此有高機率採取「預防性降息」;而美國政府發行的長天期債券,兼具信用評等佳與流動性高等雙重優勢,在滿足風險考量之餘,也有助投資人掌握債市趨勢,一旦降息循環開始,資本利得空間可期。

凱基投信進一步指出,存續期間與天期愈長的美債ETF,對利率敏感度更高,當利率反轉向下,價格反彈的幅度與機率也可望相對更大,建議投資人可趁債券價格波動伺機布局,追求擴大投資效益的效果。

※ 歡迎用「轉貼」或「分享」的方式轉傳文章連結;未經授權,請勿複製轉貼文章內容

留言