本文共1265字

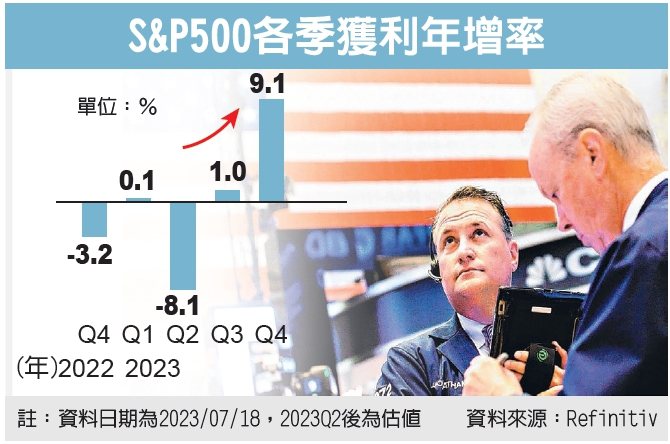

在歷經上半年的明顯反彈之後,全球股市直到7月仍處於「驚驚漲」的狀態,其中又以具備AI概念的科技股為這一波行情的領頭羊。雖然自今年第1季末起,科技股的獲利預期就已擺脫谷底帶動行情反彈,但在美國經濟過熱與中國大陸復甦不如預期的干擾下,近期市場又再度出現衰退雜音。

摩根資產管理建議投資人,有鑑於以科技股為主的成長股在上半年明顯領先,下半年可考慮多元配置高股息股票與具備較高收益率的優質債券,以因應潛在的衰退風險。

摩根資產管理亞太區首席市場策略師許長泰(Tai Hui)表示,消費是美國經濟增長的主要動能,之前公布的經濟數據顯示,無論是非農就業人數或是薪資增長率,美國的表現都比市場預期中要來得更優異,但這也顯示美國經濟近期並無陷入衰退隱憂,可能會使聯準會被迫在7月可慮再度升息。

另外,雖然薪資增長增加,但民眾的實質消費支出增長率卻明顯落後給實質薪資增長率,可見美國消費者現在並沒有因為收入增加就積極擴大消費。

許長泰表示,不只美國民眾並未積極消費,大陸民眾在消費上也出現類似的情況。從今年初期解封之後,民眾的消費信心雖有增長,但強度明顯不足,民營企業與國營企業的固定資產投資也呈現下滑狀態,這也使得就業市場出現停滯,導致年輕人失業率不斷攀升;由此可見,美中兩國的經濟復甦都出現了後繼乏力的狀態,在此情況下,金融市場自然就出現分歧,以科技股為主的成長型股票,在今年上半年的漲幅就明顯領先價值股。

不過,許長泰也補充,雖然今年以來,科技股的漲幅明顯領先,但金融市場不會一成不變。由於聯準會再度升息已在市場的預期之內,因此即便市場雜音增加,但不至於扭轉整體金融市場氛圍,且有機會讓以高股息為主的價值型股票逐漸跟上;再者,升息腳步逐漸進入尾聲,所以在投資策略上,優質的固定收益資產也將有機會吸引資金駐留。

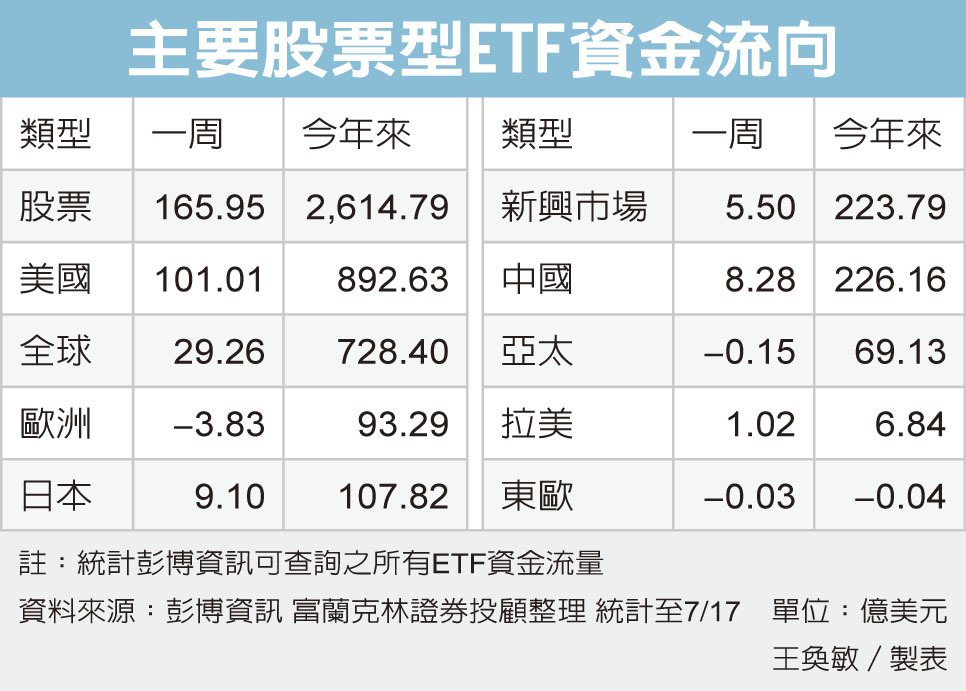

摩根資產管理環球市場策略師林雅慧(Agnes Lin)表示,由於聯準會已經進入升息尾聲,再加上今年成熟國家的企業獲利成長預期明顯優於新興市場,所以上半年的股市表現都以成熟市場較為出色。

林雅慧補充,雖然美國科技股是今年上半年的主流,但日本與歐洲的企業獲利也已明顯轉佳,而整體股市的本益比仍還在歷史平均值附近,因此,就價值面來看,歐洲與日本這兩地在今年仍有投資機會;至於亞太(不含日本)與其他新興市場,關鍵仍要看中國經濟復甦的力道而定。就目前的企業獲利預期來看,東協以外的亞太(不含日本)市場,在明年都有雙位數以上的企業獲利預期,因此手中有相關資產的投資人,可以趁相對低點的時候持續分批買入投資,保持耐心以迎接明年可能的收穫。

林雅慧指出,由於聯準會在7月可能再次升息,加以固定收益資產的收益率已來到相當吸引人的水位,特別是亞洲與美國的投資等級債券,現在的殖利率都在5%以上,收益率是過去十年來最好的狀態;此外,美國非投資等級債今年6月30日的殖利率有8~9%,因此,只要未來聯準會暫停升息或是降息,這些優質的固定收益資產反而可以替投資人創造「價格」與「收益」的雙重優勢,建議投資人可用多元化配置高股息股票與優質債券的方式,掌握下半年的多元收益機會。

※ 歡迎用「轉貼」或「分享」的方式轉傳文章連結;未經授權,請勿複製轉貼文章內容

留言