本文共1054字

美國最新公布5月第一周初請失業救濟金人數攀升達26.4萬人,創2021年11月以來新高,4月生產者物價指數(PPI)僅微幅增加0.2%,第一金美國100大企業債券基金經理人李艾倫指出,3月以來所爆發的金融機構信貸危機事件,使得經濟衰退疑慮增溫,美國聯準會在5月升息之後,市場預期可能暫停升息,從景氣軟著陸的可能性、長端美債殖利率觸頂反轉,美元走升的情形研判,美國高評級百大企業債券迎來相對穩健的投資收益機會。

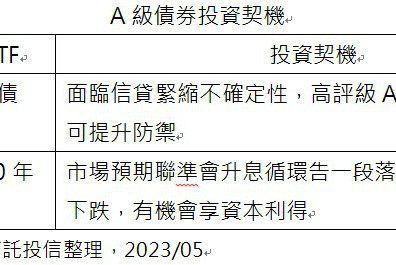

未來半年全球景氣將面對經濟軟著陸的可能性,加上升息到頂、暫停升息的機率已經出現,從1980年至2019年聯準會七次升息到頂,平均大約要六個月的時間進行首次降息,部份投資者預期年底前降息的可能性;李艾倫說明,近期公債殖利率呈現下滑趨勢,已提前反應市場對於未來降息的預期,美國投資級債券利差仍處於長期均值之上,利多美國高評級企業債券投資吸引力,安全性資產迎來投資契機,長期投資者可斟酌布局美國投資級債券。

李艾倫提醒,現階段高利率環境仍將會持續一段時間,而受到美國銀行體系信用危機事件影響,銀行間借貸標準與條件也出現趨嚴現象,中小型金融機構直接遭受到信用衝擊的影響相對直接,不過,美國大型銀行因為控管機制與借貸標準較高,整體信用體質與受到的直接影響有限。

進一步來觀察高評級債券的整體財務條件,以美國標普100大企業與標普500大企業的現金概況評估風險抵禦能力觀察,過去12個月美國100大企業所擁有的總獲利金額達91.46億美元,相較整體500大企業總獲利金額達204.27億美元,占比近45%;從現金流量來看,過去12個月美國100大企業總現金流量達129.29億美元,相較整體500大企業總現金流量299.73億美元,佔比達43% ,李艾倫指出,美國大型企業擁有較強企業體質、風險抵禦能力更佳。

李艾倫表示,5月聯準會再度升息一碼後,利率已來到5%~5.25%的水準,聯準會會後聲表達升息終點接近,後續則將觀察通膨、就業、銀行信貸等情形,以調整貨幣政策,預期聯準會可望續強化控通膨、維持銀行體系穩定性,整體而言,美國10年期公債殖利率可望呈現區間狹幅整理格局。

美歐風險事件驅動下,資金流出非投資級債券,轉向安全性較高的投資級公司債,推升美國百大企業債券投資吸引力,李艾倫強調,將動態調整投資組合存續期,並且視信用基本面與利差變化,強化高評級部位、拉長投資組合存續期;全球金融市場面臨衰退疑慮,市場的不確定性與與波動度將見攀升,長期投資者投資組合宜納入高評級的美國百大企業債券部位,更能形成資產風險避風港。

※ 歡迎用「轉貼」或「分享」的方式轉傳文章連結;未經授權,請勿複製轉貼文章內容

留言