本文共1108字

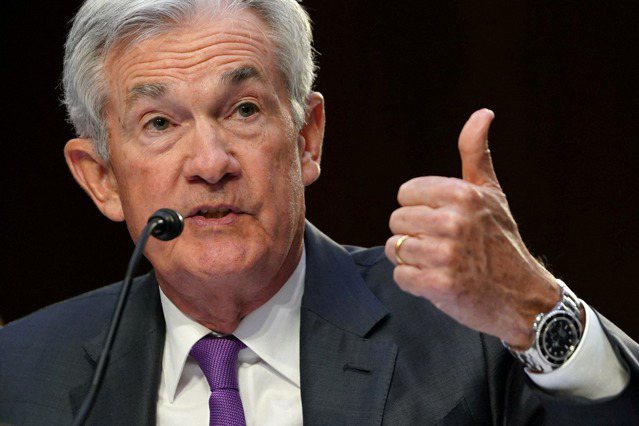

美國聯準會(Fed)於今(4)日公告最新利率決議,不出市場所料,宣布升息一碼,聯邦基金利率上調至5%至5.25%區間,再創2007年9月後新高點。Fed主席鮑爾表示,「原則上,我們無需升息至過高的水平」,利率雖然連10升,但已是第三次放緩升息幅度至1碼,雖然鮑爾未鬆口今年降息的可能性,但根據CME Group的FedWatch Tool 最新數據顯示,市場預期聯準會最快9月開始降息,且機率高達88%。

近期美國金融業風波再起,第一共和銀行首季存款失血逾千億美元,陷入危機後由聯邦存款保險公司(FDIC)接管,最後被摩根大通收購,成為繼矽谷銀行、標誌銀行後,美國2個月內第3家倒閉的銀行。

銀行風暴持續延燒,提高信貸緊縮風險,在升息放緩且景氣仍不明朗的情況下下,市場避險情緒濃厚,國泰投資級公司債(00725B)經理人林盈華建議,可適當布局信用評等較佳的債券,除增添資產防禦力外,也可獲取較高的收益。

歷經Fed連續10次升息,美國長天期公債、投資等級公司債殖利率也來到相對高點,以彭博全球投資等級債券指數為例,截至4月24日,該指數價格為91.2,遠低於2012年以來的平均104,市場仍處於嚴重折價,加上收益率亦來到5.0%左右的相對高檔,投資人可把握未來債市多頭的投資契機。

至於該如何配置債券資產?林盈華指出,隨著Fed如預期升息一碼,目前債券價位也來到歷史相對低點,根據過往經驗,升息循環尾聲到降息前,美國公債、投資等級債券表現較佳,若想要波段操作賺取價差者,可考慮布局美國公債ETF;若想穩穩領息的投資人,則可鎖定投資等級公司債ETF。

以國泰20年美債(00687B)為例,聚焦投資穆迪信評Aaa最高等級的美國公債,風險低、收益穩健,因此當市場瀰漫不確定消息時,美國公債會是趨避需求的投資首選。加上其存續期間較長,約達17.65年,當未來Fed轉向降息時,將有更大的資本利得漲幅空間可期待,因此也可作為波段操作工具。

投資等級公司債則可關注國泰投資級公司債,其精選殖利率4.5%以上的債券,且排除償債地位較低的次順位債券,降低債券違約率,追蹤指數到期殖利率,截至4月27日已達5.81%,更加適合「存債族」,加上擁有季配息機制,可做為現金流規劃的工具。

法人表示,本周除了有FOMC會議外,重量級公司如AMD、高通及蘋果將公布財報,台股可能隨美股震盪起伏,在股權佈局上,投資人則可優先關注高股息ETF。

近期成為台股ETF史上第一檔百萬受益人的國泰永續高股息(00878)即將除息,日前已公告第一階段每單位預估配息金額,而每單位實際配發金額則將在5月12日公布,投資人最晚只要在5月16日前持有或買進,皆可參與配息。

※ 歡迎用「轉貼」或「分享」的方式轉傳文章連結;未經授權,請勿複製轉貼文章內容

留言