本文共1032字

新冠疫情、俄烏戰爭、貿易戰等因素推升通貨膨脹居高不下,美國聯準會(Fed)積極升息,對全球經濟及金融市場產生重大衝擊。風險資產動盪,投資人四處尋求配息標的。統計顯示,由於收益來源愈趨多元,非投資等級債券基金雖然仍是國人喜愛的配息來源,但持有部位已降低。

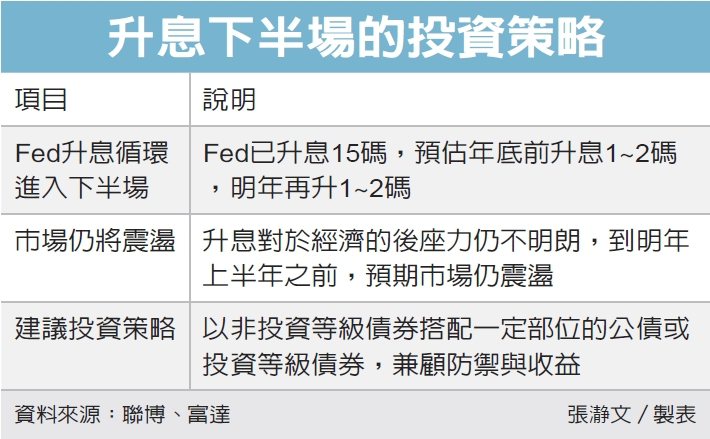

Fed從今年3月起開啟這波升息循環以來,到11月初已升息15碼(即3.75個百分點),聯邦基金利率急升到3.75%至4%,為2008年初以來新高。市場預期,Fed在今年年底前還會升息2碼,到2023年第1季繼續升息,聯邦基金利率可能拉升到5%。

Fed鷹派升息,全球主要股市歷經三年的大多頭行情之後,2022年表現弱勢。以台股加權指數來說,從年初的萬八之上,到10月下旬跌破萬三,今年最大跌幅一度達三成,到11月初才又努力收復萬三。

在市場動盪時,投資人積極尋找高息股債,特別偏愛現金流強且能穩定配息的企業。因此,除了債券以外,股票收益也受到投資人的重視。尤其是台股高股息ETF來勢洶洶,今年來不論是新增數目或規模,都快速成長,成為債券基金的「勁敵」。

市場人士分析,國人喜愛債券及多重資產基金,配息是重要的原因。從最早引進國內的境外債券基金來看,原先多為半年或每季配息一次,但為了配合國人的投資偏好,現在幾乎都改成每月配息一次。近年掛牌的台股高股息ETF則多半為季配息,今年更首度出現雙月配息。

在各類債券型基金中,國人仍然最愛非投資等級債券基金,比重占所有債券基金的四成以上。不過,近年來,基金公司推出的可配息產品更加多元化,例如多重資產基金、投資等級債券基金等,更有利於國人分散投資組合,因此非投資等級債券基金的規模已不如全盛時期。

投信投顧公會統計,到今年9月底為止,國人持有的境外非投資等級債券基金規模達新台幣6,179.7億元,雖然高於6月時的6,088億元,但仍在十年來的低檔區。法人分析,Fed積極升息,債券價格下挫,加上資金尋求其他高息標的,都是非投資等級債券資產規模縮水的主因。

在2014年底,境外非投資等級債券基金的規模超過1.1兆元,達到空前高峰,之後緩步下滑,到2017年底縮減到9,500億元。在2018年,Fed升息四次,債券投資人退縮,境外非投資等級債券基金的規模跌破8,000億元。到2019年,境外非投資等級債券基金的規模才又回升到8,000億元之上。

市場人士預估,Fed最早到2023年第1季可能停止升息。隨著債券殖利率節節上揚,加上價格跌深大幅提升投資價值,都可望吸引資金重返債市。

※ 歡迎用「轉貼」或「分享」的方式轉傳文章連結;未經授權,請勿複製轉貼文章內容

留言