本文共885字

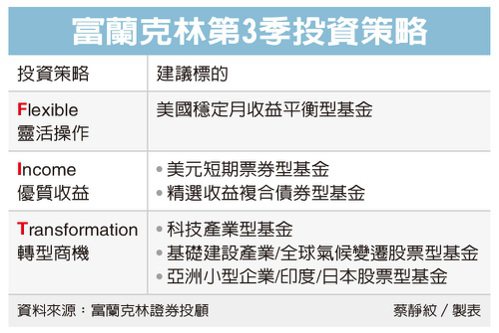

展望下半年,全球經濟進入景氣變化、通膨降溫與否觀察期。富蘭克林證券投顧認為,投資人與其費心猜測景氣何時落底、聯準會何時停止升息甚至轉為降息,第3季必勝投資心法是「FIT」,即具備靈活操作(Flexible)、優質收益(Income)、轉型商機(Transformation)投資標的。

上半年來美股、日股、台股出現漲升行情,超乎法人預期,陸股表現則不如預期。富蘭克林證券投顧指出,考量貨幣政策對實體經濟影響存在滯後性,主要央行政策將進入升息尾聲至停止升息的觀察期,惟不同區域及國家狀況不同,牽動貨幣政策及資產價格走向分歧。

因應不確定且多元變化的市場,富蘭克林證券投顧建議,核心配置首選有三,一是採取靈活操作的美國穩定月收益平衡型基金、可趁這波公債殖利率反彈時加碼複合債券型基金,以及流動性佳且每月預訂配息機制的美國短期票券型基金,以網羅優質收益。

另一方面,考量今年以來美股漲勢主要集中在少數權值股,歷經漲勢後整體股市的評價面不算便宜,且處於景氣逆風有漲多拉回風險,但據歷史經驗顯示,美國股市多在經濟衰退期間落底,故建議投資人危機入市,以逢震盪加碼、定期定額策略介入股票機會,看好數位轉型的科技業、脫碳轉型的基礎建設與氣候變遷,以及亞洲小型股、印度、日本等經濟轉型商機。

富蘭克林坦伯頓穩定月收益基金經理人愛德華.波克指出,看好市場震盪環境中公債將扮演平衡股市波動的工具,聚焦於投資級債潛在殖利率與總回報機會。此外,預期2023下半年至2024年企業獲利可能持平或甚至溫和負成長,現階段在金融、科技、醫療及能源產業找到較多投資機會。

富蘭克林坦伯頓精選收益基金經理人桑娜.德賽預期聯邦基金利率將維持在高檔較長一段時間,與市場預期的年末轉向降息看法存有差異。看好中短天期投資級債和美國公債於利率處於高檔階段表現,然而在金融借貸條件轉嚴及高利率成本下,預期將不利於景氣和企業獲利,現階段採取更為防禦的配置,包括提高美國公債、投資級公司債和抵押債的比重。

富蘭克林坦伯頓科技基金經理人強納森‧柯堤斯看好AI長線商機,相信透過運算能力、模型建構及數據整理使生成式AI成為可能的企業將受惠。

※ 歡迎用「轉貼」或「分享」的方式轉傳文章連結;未經授權,請勿複製轉貼文章內容

留言